Dans un univers financier en perpétuelle évolution, où volatilité rime souvent avec incertitude, l’outil du stop-loss apparaît comme une bouée de sauvetage pour tout investisseur cherchant à sécuriser son capital. Comprendre sa mécanique et en maîtriser les subtilités permet d’éviter des pertes soudaines et de maintenir une discipline rigoureuse face aux fluctuations des marchés. Que ce soit dans le trading à haute fréquence ou dans un horizon à long terme, cet instrument demeure l’un des piliers fondamentaux pour optimiser la gestion des risques.

Définition précise et mécanisme opérationnel du stop-loss pour limiter les pertes

Le stop-loss constitue un ordre automatique de vente ou d’achat placé auprès d’un courtier, déclenché dès que le prix d’un actif atteint un seuil défini par l’investisseur. Cette fonctionnalité vise à protéger le capital en évitant de subir des pertes trop importantes sur une position donnée.

Par exemple, un investisseur acquérant une action à 100 euros peut positionner un stop-loss à 90 euros, garantissant ainsi que si le cours chute au-dessous de ce seuil, la vente sera exécutée automatiquement. Cette stratégie empêche la dégradation du capital au-delà du seuil acceptable, agissant comme un garde-fou contre les retournements brusques du marché.

Les plateformes majeures telles que Binance ou eToro intègrent la fonction stop-loss, offrant aux utilisateurs une facilité de paramétrage adaptée tant aux débutants qu’aux traders expérimentés.

- Protection contre les pertes excessives : limite les pertes potentielles.

- Automatisation : supprime la nécessité d’une surveillance constante du marché.

- Discipline : évite les décisions impulsives liées à la peur ou à la panique.

- Flexibilité : ajustable selon la stratégie et la volatilité du marché.

Outre sa définition simple, la connaissance du fonctionnement du stop-loss est essentielle : une fois le seuil de déclenchement atteint, l’ordre devient une instruction de marché et s’exécute au prix disponible, ce qui peut entraîner un écart en cas de forte volatilité, phénomène nommé « slippage ».

| Élément | Fonction | Exemple pratique |

|---|---|---|

| Stop-loss fixe | Prix désigné fixe, non modifié | Action achetée à 100 €, stop à 90 € |

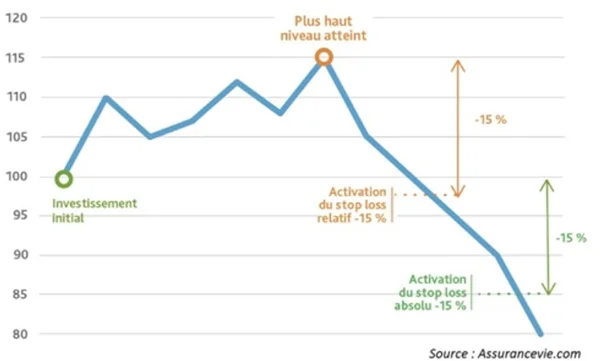

| Trailing stop-loss | Suit le prix à la hausse avec une marge définie | Trailing à 10 % sous le prix maximal |

| Stop-loss technique | Basé sur indicateurs (moyenne mobile, RSI) | Stop placé sous la moyenne mobile 20 jours |

| Stop-loss temporel | Ferme la position après une durée définie | Sortie après 30 jours, quel que soit le cours |

Applications stratégiques du stop-loss selon les profils d’investisseurs et types de trading

Les applications du stop-loss varient considérablement en fonction des horizons d’investissement et des méthodes de trading adoptées. Chacun trouve dans cet outil une déclinaison analytique adaptée à ses objectifs.

Stop-loss dans le day trading : réactivité et précision

Le day trading se caractérise par des opérations de débit rapide, souvent en quelques minutes à heures. Ici, le stop-loss doit être placé très proche du prix d’entrée pour limiter les pertes sur des mouvements rapides. La volatilité élevée de ce type de trading exige :

- Des stops serrés pour sortir rapidement du marché en cas de retournement.

- Une surveillance constante des niveaux de volatilité.

- Des ajustements fréquents des seuils en fonction des nouvelles économiques ou annonces.

Swing trading : stop-loss plus larges pour laisser place aux fluctuations

Dans le swing trading, qui s’étend sur plusieurs jours ou semaines, les stop-loss sont plus larges afin d’absorber les variations naturelles sans être prématurément déclenchés. L’utilisation d’indicateurs tels que les moyennes mobiles sur 20 à 50 jours est courante pour déterminer ces seuils.

Investissement à long terme : tolérance au risque et stop-loss stratégique

Pour la gestion patrimoniale à long terme, la flexibilité est essentielle. On peut choisir un stop-loss plus éloigné, souvent entre 15 % et 20 % sous le prix d’achat, afin de permettre à l’actif de résister aux cycles traditionnels de marché. Dans ce cadre, la diversification via des plateformes telles que Boursorama ou Fortuneo devient clé pour réduire le risque global.

| Type de trading | Horizon | Caractéristique du stop-loss | Exemple |

|---|---|---|---|

| Day trading | Quelques minutes à quelques heures | Stops serrés et ajustés continuellement | Stop à 1-2 % sous le prix d’entrée |

| Swing trading | Quelques jours à semaines | Stops plus larges basés sur indicateurs | Stop sous moyenne mobile 20 jours |

| Investissement long terme | Plusieurs mois à années | Stop éloigné – 15-20 % en-dessous | Stop à 80 € pour une action achetée à 100 € |

Adaptabilité est mot d’ordre. Selon leur profil, les investisseurs peuvent ainsi choisir leurs seuils et modalités de stop-loss avec une précision optimale. Pour approfondir sur les différents types de trading et applications stratégiques, consultez cet article sur les plateformes de trading pour novices.

Techniques avancées pour définir des niveaux de stop-loss pertinents et éviter les pièges

Déterminer à quel niveau placer son stop-loss de façon efficace constitue un défi majeur. Différentes méthodologies permettent de maximiser la protection du capital tout en évitant des sorties prématurées.

- Méthode du pourcentage : fixer un seuil basé sur un pourcentage maximal de perte acceptable (par exemple 2 % du capital). Très utilisée sur des plateformes comme Degiro ou Interactive Brokers.

- Supports et résistances : observation des niveaux de support pour placer un stop juste en-dessous, assurant une logique technique solide.

- Volatilité du marché : utilisation de l’Average True Range (ATR) pour calculer la marge nécessaire, afin que les fluctuations naturelles ne déclenchent pas le stop inutilement.

- Indicateurs techniques : moyennes mobiles, RSI, bandes de Bollinger peuvent orienter où poser un stop-loss afin de rester cohérent avec la tendance.

Ainsi, le choix d’un stop-loss ne peut être arbitraire. Il doit combiner éléments quantitatifs et qualitatifs pour assurer la meilleure rentabilité possible tout en conservant une sécurité.

| Méthode | Avantages | Inconvénients | Idéal pour |

|---|---|---|---|

| Pourcentage fixe | Simple, discipline de risque | Peut ignorer contexte du marché | Débutants et traders conservateurs |

| Supports / résistances | Appui technique solide | Peut subir fausses cassures | Trader intermédiaire |

| Volatilité (ATR) | Évite déclenchements intempestifs | Nécessite compréhension technique | Traders actifs et expérimentés |

| Indicateurs techniques | Adapté à la stratégie globale | Complexe à paramétrer | Traders avancés |

Par ailleurs, il convient d’éviter des erreurs fréquentes telles que le déplacement intempestif du stop vers un seuil inférieur, ou la fixation d’un stop trop serré, qui conduit à des sorties précipitées. Le respect d’un plan de trading structuré est ici primordial.

Dans cette quête d’optimisation, les plateformes telles que Saxo Bank et IG Markets proposent des outils d’analyse et d’alerte qui aident à fixer et ajuster les stop-loss en temps réel.

Comparaison des meilleurs outils et plateformes pour une gestion efficace des stop-loss

Le paysage des plateformes de trading en 2025 est extrêmement diversifié, avec des solutions adaptées à différents types d’investisseurs. Choisir un environnement technologique efficace et fiable est vital pour exploiter au mieux le potentiel du stop-loss.

- MetaTrader : interface robuste, intégration facile des trailing stop-loss et ordres conditionnels. Très prisé des traders techniques.

- TradingView : plateformes renommée pour ses outils graphiques avancés. Permet d’automatiser le placement des stop-loss en rapport avec des indicateurs techniques.

- Binance et eToro : solutions accessibles pour trader crypto-monnaies et actions avec stop-loss intuitifs. Une comparaison détaillée est disponible ici.

- Boursorama, Fortuneo, Degiro : plateformes françaises pour investir en bourse avec des fonctionnalités basiques à avancées pour gérer ses stops.

- Interactive Brokers, Lynx Broker : solutions internationales réputées, souvent choisies pour leur solidité et leurs nombreux outils de gestion du risque.

| Plateforme | Points forts | Public cible | Fonctionnalités stop-loss |

|---|---|---|---|

| MetaTrader | Outils techniques avancés, personnalisation | Traders expérimentés | Trailing stop, ordres conditionnels |

| TradingView | Analyse graphique approfondie | Analystes techniques | Automatisation stop-loss |

| Binance | Crypto-monnaies, interface simple | Débutants à intermédiaires | Stop-loss intuitif |

| eToro | Social trading | Investisseurs sociaux | Stop-loss sur actions et crypto |

| Boursorama | Plateforme française reconnue | Investisseurs classiques | Fonctions stops et alertes |

Pour élargir les perspectives sur les applications de stop-loss dans l’univers des crypto-monnaies, un passage par cet article spécialisé s’avère utile.

Études de cas réels : application du stop-loss dans la pratique avec exemples illustratifs

Analyser des exemples concrets permet d’ancrer la théorie du stop-loss dans le vécu de l’investisseur, renforçant la compréhension et la confiance dans cet outil.

Cas 1 : Stop-loss fixe pour limiter les risques

Denis, novice en trading, achète une action à 150 euros via Fortuneo. Il choisit un stop-loss fixé à 135 euros (limite de 10 %) pour protéger son capital. La chute imprévue du marché déclenche la vente automatique, évitant à Denis une perte plus importante.

Cas 2 : Trailing stop-loss pour optimiser des gains en hausse

Claire opère sur l’action Apple à travers Interactive Brokers. En plaçant un trailing stop de 5 %, elle suit l’évolution à la hausse du titre (passant de 150 à 170 euros), matérialisant ainsi ses bénéfices en immobilisant un seuil de déclenchement mobile.

Cas 3 : Stop-loss technique inspiré d’indicateurs

Marc, swing trader aguerri, base son stop-loss sous la moyenne mobile 20 jours d’Amazon. Utilisant Lynx Broker pour l’exécution, il protège sa position des retournements tout en respectant sa méthodologie d’analyse technique.

| Investisseur | Type d’arrêt | Plateforme utilisée | Résultat |

|---|---|---|---|

| Denis | Stop-loss fixe | Fortuneo | Perte limitée à 10 % grâce au stop |

| Claire | Trailing stop-loss | Interactive Brokers | Protection des gains avec un stop mobile |

| Marc | Stop-loss basé sur indicateurs | Lynx Broker | Gestion technique active du risque |

Ces illustrations montrent la nécessité d’adapter le choix du stop-loss aux profils et marchés traités. Elles appellent également à la prudence et à la rigueur dans la mise en œuvre.

FAQ : Réponses aux questions courantes sur le stop-loss

- Qu’est-ce qu’un stop-loss ?

Un ordre automatique de vente ou d’achat déclenché à un prix défini pour limiter les pertes ou sécuriser les profits. - Comment définir un niveau de stop-loss ?

En combinant méthodes techniques (supports, indicateurs) et tolérance au risque personnelle, souvent avec un pourcentage du capital. - Quelle différence entre stop-loss fixe et trailing stop ?

Le stop fixe est un seuil immobile, tandis que le trailing stop suit le prix à la hausse en décalant automatiquement le seuil. - Stop-loss garantit-il d’éviter toutes les pertes ?

Non, dans des marchés très volatils ou avec des gaps, il peut y avoir des écarts entre le stop et le prix d’exécution. - Est-il conseillé d’utiliser stop-loss sur toutes ses positions ?

Oui, surtout pour les débutants et traders particuliers, pour instaurer une discipline et protéger le capital.