Dans un univers d’investissement en constante mutation, les ETF (Exchange Traded Funds) s’imposent de plus en plus comme des instruments financiers de choix pour diversifier et optimiser un portefeuille. En 2025, avec les évolutions économiques, technologiques et environnementales, identifier les ETF qui combinent performance, innovation et accessibilité est crucial pour tout investisseur averti. Qu’ils soient liés aux géants technologiques américains, aux marchés émergents dynamiques ou aux domaines en expansion comme les énergies renouvelables, certains ETF tirent leur épingle du jeu grâce à leurs frais compétitifs, leur diversification étendue et leur alignement stratégique avec les tendances mondiales. Au-delà des simples chiffres, ces fonds reflètent des choix pertinents qui orientent l’épargne vers les secteurs porteurs de demain.

Les fondations solides des ETF : Comprendre les bases pour investir avec succès

Pour saisir l’intérêt grandissant des ETF dans les stratégies d’investissement modernes, il est essentiel d’en comprendre la structure fondamentale et les avantages qui leur sont associés. Un ETF représente un panier de titres – comme des actions, obligations ou matières premières – répliquant un indice, un secteur ou une classe d’actifs spécifique. Ce mélange d’actions et de fonds traditionnels confère une flexibilité précieuse aux investisseurs, leur permettant une gestion simplifiée et souvent à moindre coût.

Les frais de gestion des ETF sont généralement inférieurs à ceux des fonds communs classiques, puisque la plupart appliquent une gestion passive. Cette approche se contente de reproduire la performance d’un indice de référence (exemple : S&P 500 ou MSCI World) sans rechercher à surperformer le marché, réduisant ainsi les coûts. Par ailleurs, cette simplicité ne compromet pas la diversification : en acquérant une seule part d’un ETF, l’investisseur obtient une exposition immédiate à un large éventail d’actifs. Cette diversification réduit naturellement les risques spécifiques liés aux entreprises individuelles.

Un autre atout majeur des ETF réside dans leur liquidité. Comme les actions cotées, ils se négocient en continu sur les marchés boursiers. Cette caractéristique permet de réagir rapidement à l’évolution des marchés, contrairement aux fonds traditionnels dont les opérations ont lieu uniquement à la fin de la journée de bourse. Grâce à leur accessibilité, les ETF séduisent aussi bien les investisseurs débutants que les plus aguerris.

Les acteurs incontournables du marché ETF

En 2025, plusieurs gestionnaires dominent le paysage des ETF, chacun apportant ses forces et ses spécificités. On distingue notamment :

- Vanguard : reconnu pour ses frais ultra-compétitifs et sa large gamme de fonds couvrant aussi bien les actions que les obligations.

- BlackRock via sa filiale iShares, leader mondial des ETF, offrant une gamme impressionnante d’expositions sectorielles, géographiques et thématiques.

- Invesco : spécialiste des ETF technologiques comme le très suivi QQQ qui réplique le Nasdaq-100.

- Amundi et Lyxor : fers de lance européens, fournissant une large offre adaptée aux marchés européens et souvent compatibles avec le PEA (Plan d’Épargne en Actions).

- BNP Paribas, Xtrackers, HSBC et J.P. Morgan Asset Management complètent cette liste avec des fonds spécifiques à des niches ou des stratégies multi-actifs.

Cette diversité d’acteurs garantit une offre robuste et adaptée à tous les profils, du prudent à l’audacieux, permettant un choix judicieux selon les objectifs de chaque investisseur.

| Avantage | Description | Impact sur l’investissement |

|---|---|---|

| Diversification | Exposition à plusieurs titres en une seule acquisition | Réduction du risque spécifique |

| Frais réduits | Gestion passive comparée aux fonds actifs classiques | Amélioration du rendement net |

| Liquidité | Négociation en continu sur les marchés boursiers | Possibilité d’achats/ventes rapides |

| Accessibilité | Achat via courtier en ligne, parfois fractionné | Investissement adapté aux petits et grands portefeuilles |

Top 5 des ETF incontournables pour 2025 : Performances et stratégies gagnantes

Au cœur de cette sélection, cinq ETF se démarquent par leur performance sur 12 mois, leur solidité et leur pertinence stratégique. Ces fonds représentent différents univers allant des actions américaines vedettes à la transition énergétique. Leur analyse fournit un aperçu des piliers vers lesquels les investisseurs peuvent se tourner pour bâtir un portefeuille équilibré et résilient.

1. Vanguard S&P 500 ETF (VOO) : La référence des actions américaines

C’est l’un des ETF les plus populaires pour s’exposer aux 500 plus grandes entreprises des États-Unis. Avec une performance de +15,6 % sur l’année, ce fonds de Vanguard illustre la puissance des géants comme Apple ou Microsoft. Son coût de gestion inférieur à 0,03 % en fait un classique de choix pour les investisseurs long terme cherchant la stabilité et la diversification. Capitalisant automatiquement les dividendes, VOO simplifie la réinvestition des gains.

2. iShares MSCI ACWI ETF (ACWI) : Une porte ouverte sur le monde

Pour ceux qui veulent détenir un portefeuille global, ACWI réplique l’indice MSCI All Country World, couvrant plus de 2 000 entreprises développées et émergentes. Sa performance à +10,4 % et ses frais de gestion à 0,32 % illustrent le compromis entre diversification et coût raisonnable. Ideal pour simplifier la gestion d’un portefeuille international.

3. Invesco QQQ Trust (QQQ) : Parfait pour surfer sur la tech et l’innovation

Avec un rendement exceptionnel de +18,5 % sur un an, QQQ réplique le Nasdaq-100, l’indice phare des valeurs technologiques américaines. Ce fonds met en avant les géants comme Alphabet, Apple et Nvidia, offrant un fort potentiel de croissance. Ses frais à 0,20 % restent compétitifs pour cette exposition spécialisée.

4. iShares Core MSCI Emerging Markets ETF (IEMG) : Capitaliser sur la croissance des marchés émergents

Ciblant les économies à forte expansion comme la Chine ou l’Inde, IEMG présente un rendement modeste (+6,2 %) mais un fort potentiel de valorisation sur le long terme. Avec des frais de seulement 0,11 %, il constitue une opportunité pour diversifier ses placements dans les zones géographiques à croissance rapide mais souvent plus volatiles.

5. Vanguard FTSE All-World ex-US ETF (VEU) : Diversification hors États-Unis

VEU exclut le marché américain mais s’étend sur plus de 3 000 entreprises en développés et émergents, pour un rendement de 8,9 %. Ses frais de gestion très faibles (0,08 %) en font une alternative équilibrée pour compléter les expositions à Wall Street et réduire la corrélation avec l’économie américaine.

| ETF | Symbole | Indice répliqué | Classe d’actifs | Frais de gestion | Performance 1 an |

|---|---|---|---|---|---|

| Vanguard S&P 500 ETF | VOO | S&P 500 | Actions | 0,03% | +15,6% |

| iShares MSCI ACWI ETF | ACWI | MSCI All Country World | Actions | 0,32% | +10,4% |

| Invesco QQQ Trust | QQQ | Nasdaq-100 | Actions | 0,20% | +18,5% |

| iShares Core MSCI Emerging Markets ETF | IEMG | MSCI Emerging Markets | Actions | 0,11% | +6,2% |

| Vanguard FTSE All-World ex-US ETF | VEU | FTSE All-World ex-US | Actions | 0,08% | +8,9% |

L’essor spectaculaire des plateformes numériques a aussi incité un regain d’intérêt pour les ETF innovants, incarnant parfaitement la tech dans vos placements.

Les ETF sectoriels et thématiques : miser sur les grands moteurs de la croissance

Au-delà des indices traditionnels, l’investissement via ETF sectoriels et thématiques gagne en popularité, reflétant les transformations économiques actuelles. Ces fonds concentrent leur allocation sur des secteurs jugés porteurs, comme les technologies propres, les ressources naturelles ou encore les entreprises à forte qualité financière.

L’engouement des investisseurs pour les énergies renouvelables avec iShares Global Clean Energy ETF (ICLN)

Porté par la transition énergétique mondiale, l’ETF ICLN suit l’indice S&P Global Clean Energy. Ses frais, légèrement supérieurs à l’ensemble des ETF classiques (0,42 %), sont justifiés par l’exposition ciblée à des entreprises leaders du solaire, de l’éolien et autres énergies propres. La performance de +12,8 % témoigne de la dynamique d’un secteur soutenu par les politiques environnementales internationales et une prise de conscience accrue des investisseurs conscients des enjeux climatiques.

Les valeurs refuges avec iShares Gold Trust (IAU)

Dans une période d’incertitude économique ou d’inflation, protéger son capital via l’or demeure une stratégie éprouvée. L’ETF IAU réplique le cours de l’or avec une performance stable et un coût de gestion de 0,25 %. Cet instrument évite les contraintes liées à l’achat physique de métal précieux tout en assurant une liquidité élevée sur les marchés.

La stabilité et la qualité dans les actions américaines avec iShares MSCI USA Quality Factor ETF (QUAL) et Schwab U.S. Dividend Equity ETF (SCHD)

Ces deux ETF complètent idéalement un portefeuille équilibré. QUAL propose une exposition aux entreprises américaines affichant des fondamentaux financiers solides, tandis que SCHD sélectionne des sociétés versant des dividendes réguliers. Avec leurs frais modestes et une performance respective de +11,7 % et +9,5 %, ils attirent les investisseurs à la recherche d’un couple croissance/stabilité. L’association de ces ETF favorise une gestion plus défensive sans sacrifier la croissance potentielle.

| ETF | Symbole | Frais | Performance 1 an | Secteur/atout |

|---|---|---|---|---|

| iShares Global Clean Energy ETF | ICLN | 0,42% | +12,8% | Énergies renouvelables |

| iShares Gold Trust | IAU | 0,25% | +4,1% | Or, valeur refuge |

| iShares MSCI USA Quality Factor ETF | QUAL | 0,15% | +11,7% | Actions qualité USA |

| Schwab U.S. Dividend Equity ETF | SCHD | 0,06% | +9,5% | Actions à dividendes |

La thématique de la finance durable et technologique n’est pas en reste, avec des acteur comme J.P. Morgan Asset Management et Xtrackers qui proposent des solutions innovantes répondant aussi bien à l’exigence de performance qu’aux engagements ESG.

Comment intégrer efficacement les ETF dans un portefeuille : conseils pratiques pour 2025

La sélection d’ETF ne suffit pas ; leur intégration dans un portefeuille global exige une réflexion stratégique. Il convient d’équilibrer les expositions en fonction des objectifs, de l’horizon d’investissement et de la tolérance au risque. La diversification géographique et sectorielle reste une règle d’or pour limiter les aléas du marché.

Définir sa stratégie d’allocation

La construction d’un portefeuille avec des ETF implique :

- La diversification géographique : combiner ETF couvrant les États-Unis, les marchés développés hors US, et les émergents pour un équilibre.

- La diversification sectorielle : associer des ETF généralistes et sectoriels comme ceux dédiés aux technologies ou aux matières premières.

- L’ajustement du risque : intégrer des ETF obligataires, par exemple le Vanguard Total Bond Market ETF (BND), pour sécuriser le capital et réduire la volatilité.

- La périodicité des rééquilibrages : revoir régulièrement la composition du portefeuille pour rester aligné avec les objectifs financiers.

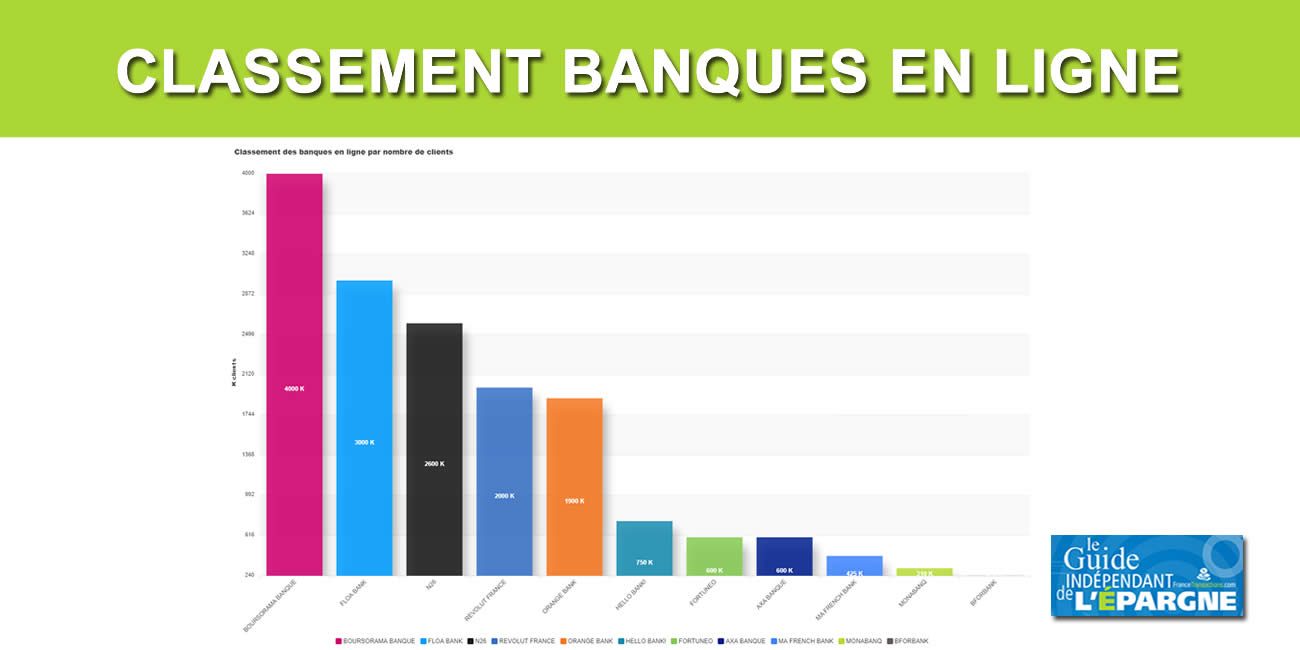

Choisir un courtier fiable pour investir dans les ETF

Le courtier joue un rôle clé dans l’accès aux ETF. Les investisseurs doivent privilégier :

- Des frais de transaction compétitifs, afin de maximiser le rendement net.

- Une plateforme intuitive, adaptée aux débutants comme aux expérimentés.

- Une large gamme d’ETF proposée, notamment ceux édités par Amundi, Lyxor, BNP Paribas, et BlackRock.

- Des outils d’analyse et d’éducation pour accompagner les décisions d’investissement.

| Critère | Importance | Impact sur le choix du courtier |

|---|---|---|

| Frais de transaction | Élevée | Réduit les coûts à chaque opération |

| Accessibilité de la plateforme | Moyenne | Influence la facilité d’utilisation |

| Variété des produits | Élevée | Permet une diversification optimale |

| Outils et ressources | Moyenne | Aide à la prise de décision |

Découvrez une autre facette de l’investissement dans les séries documentaires sur Netflix, illustrant comment les places boursières mondiales peuvent influencer divers secteurs culturels.

Éviter les pièges courants et maîtriser les risques liés aux ETF

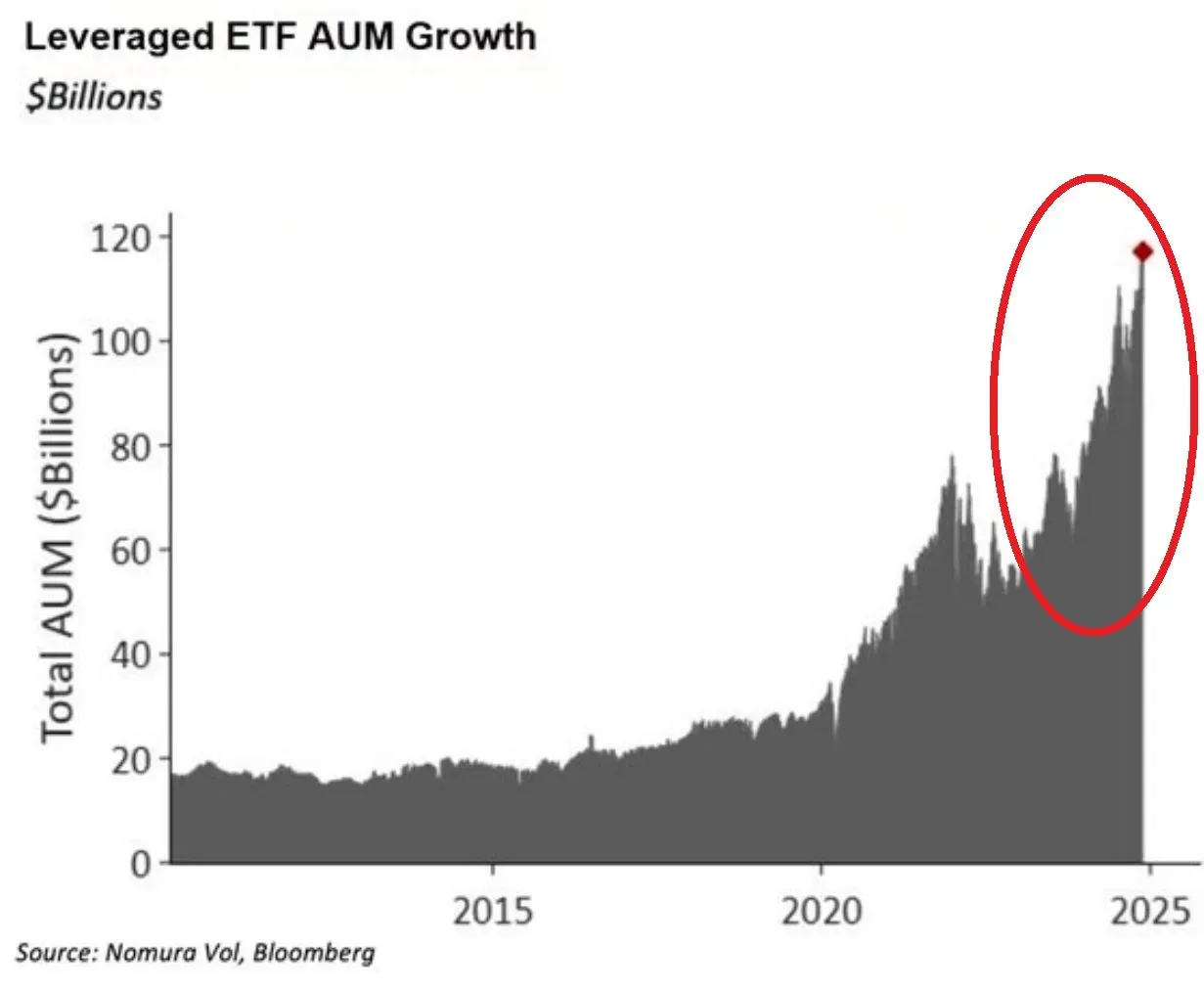

Comme tout instrument financier, les ETF ne sont pas exempts de risques et d’écueils potentiels. Une compréhension fine de ces aspects est indispensable pour sécuriser ses investissements et optimiser les rendements.

Les principales sources de risque des ETF

- Volatilité du marché : la valeur d’un ETF fluctue en fonction des actifs sous-jacents. Les marchés émergents ou technologiques, bien que porteurs, peuvent présenter des variations importantes.

- Frais et tracking error : malgré des frais bas, un mauvais suivi de l’indice (tracking error) peut dégrader les performances réelles.

- Risque de liquidité : certains ETF moins connus ou spécialisés peuvent être plus difficiles à vendre rapidement sans impact sur le prix.

- Risque sectoriel ou géographique : une surexposition à un secteur ou une zone peut entraîner des pertes si ces segments traversent des difficultés.

Conseils pour limiter les risques

- Miser sur des ETF avec un large volume d’actifs sous gestion (plus de 10 milliards de dollars par exemple) afin d’assurer une liquidité suffisante.

- Favoriser des ETF proposés par des acteurs renommés comme Vanguard ou BlackRock afin de bénéficier d’une gestion rigoureuse et d’une meilleure transparence.

- Éviter les ETF très spécialisés si la stratégie ne correspond pas à une gestion fine et active.

- Pratiquer le rééquilibrage périodique pour ajuster son exposition en fonction des conditions marchés et des objectifs personnels.

| Risque | Description | Mesures de prévention |

|---|---|---|

| Volatilité | Fluctuations rapides des valeurs | Éviter les expositions trop concentrées |

| Tracking error | Mauvais suivi de l’indice sous-jacent | Choisir des ETF réputés avec faible écart |

| Liquidité | Difficulté à vendre rapidement | Privilégier les volumes élevés et liquidités importantes |

La prudence est de mise, d’autant plus que la plateforme Netflix continue d’influer sur notre perception des marchés et leurs coulisses, comme le montrent les séries à succès Gerri, qui fait sensation, ou la dernière saison de The Sandman . Ces œuvres, bien que ludiques, rappellent combien les enjeux financiers sont au cœur des récits actuels.

FAQ sur les ETF en 2025 : Réponses clés pour réussir vos investissements

- Quels sont les avantages majeurs des ETF pour un investisseur en 2025 ?

Ils offrent une diversification immédiate, des frais de gestion réduits et une grande liquidité, permettant un accès simplifié aux marchés mondiaux tout en maîtrisant le risque.

- Comment choisir les meilleurs ETF selon son profil d’investisseur ?

Il faut analyser la performance historique, les frais, la liquidité et la taille des actifs gérés pour sélectionner ceux adaptés à vos objectifs et votre tolérance au risque.

- Quel montant minimum investir dans un ETF ?

Il n’y a pas de minimum obligatoire. Vous pouvez commencer avec un petit capital, mais il est conseillé de diversifier suffisamment pour limiter les risques.

- Peut-on perdre de l’argent avec un ETF ?

Oui, comme tout placement en bourse, les ETF peuvent varier à la baisse en fonction des marchés ou des secteurs sous-jacents.

- Les ETF sont-ils adaptés pour les débutants ?

Absolument. Leur simplicité, faible coût et diversification immédiate en font un outil idéal pour les investisseurs novices.